クラウドバンクで投資する魅力のひとつが「分配金」がもらえること。「配当」や「利息」みたいなもんです。

「そもそも分配金ってなに?」

「分配金はいつからもらえるの?」

「分配金はいくらもらえるの?」

「分配金をもらったら確定申告は必要なの?」

など、疑問も出てくると思います。この記事を読めば

- クラウドバンクの分配金について

- 分配金が出たら確定申告はどうしたらいいのか

が理解できると思います。

結論をいうと確定申告はした方がいいです。納め過ぎている税金が還付されます。

そもそもクラウドバンクの分配金ってなに?

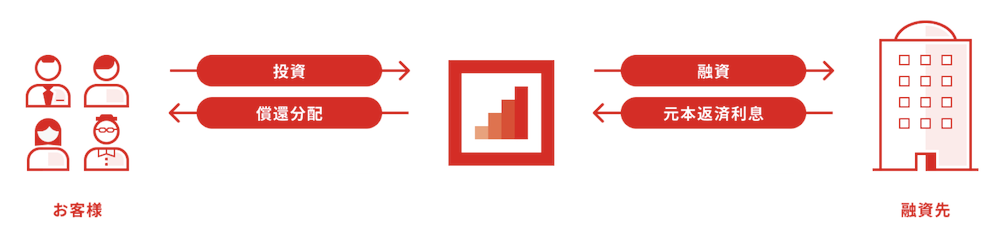

クラウドバンクでできる投資は、ソーシャルレンディングのひとつ、融資型のクラウドファンディングです。

お金を借りたい企業に対して「クラウドバンク」を介して投資家がお金を貸します。

貸した時の貸付金利の一部を分配金(償還分配)としてもらえます。

「分配金=貸付金利-営業者報酬(クラウドバンクの利益)」という仕組みです。

クラウドバンクでは分配金はいつもらえる?

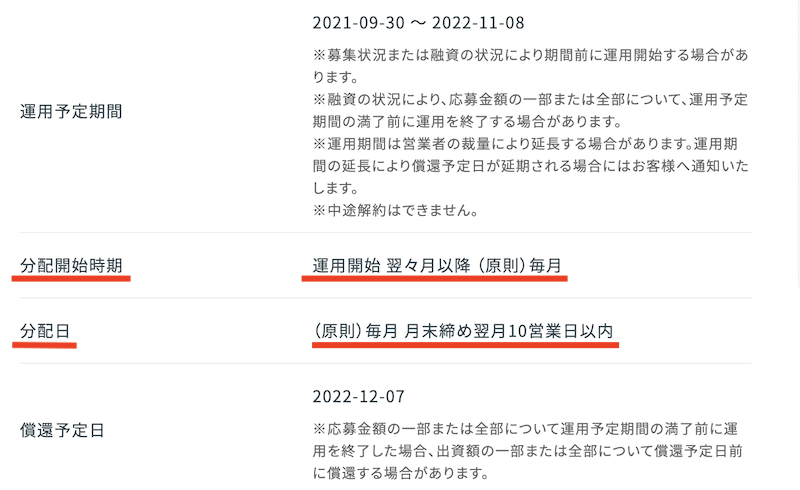

分配金のタイミングは投資した案件の運用開始から翌々月です。

また、原則として「毎月、月末締め翌月10日営業日以内」に入金されます。

しかし案件によっては、分配金が「3か月利息据え置き」「6か月利息据え置き」というものもあります。

分配日・分配開始時期は、案件の詳細ページ「ファンド概要」内に記載されています。

「毎月もらえる!」と思っていたら、「3か月利息据え置きだった…」ということがないように。

クラウドバンクでは分配金はいくらもらえる?

各ファンドの詳細ページに「投資収益趣味レーション」があるのおおよその分配金がわかります。

「投資額」の欄に投資する金額を入力し、「シュミレーション」をクリックすれば、

- 税引前の分配金

- 源泉徴収税

- 税引き後の分配金

- 元利合計金額

が表示されます。

ちなみに表示されは金額は、確定した金額ではありません。ファンドの詳細ページの下の方に

「目標利回り」は、ファンドに組み込まれた各融資債権の貸付利回り(投資が分配)を基礎に早期償還等を考慮して保守的に算出した数値であり、投資金額に対する分配金合計額の割合(年率換算)とは異なります。また、目標利回りは現時点のものであって将来の運用成果を保証するものではありません

クラウドバンク公式サイトより引用

「10万円投資すれば、このくらいの分配金がもらえるんだな」と目安で考えましょう

>>「クラウドバンクの利回り」を他の投資との比較したら驚愕の利回りが!?

クラウドバンクの早期償還はメリット?デメリット?

早期償還とは・・・

「運用期間」が終了する前に運用が終わり。投資した元金が戻ってくることです。

例えば)運用期間が12か月だったが、10カ月で運用が終わってしまい元金が戻ってくる。クラウドバンクでは、時々早期償還が起こります。

早期償還はメリットなのか、デメリットなのかは、その人の考え方による。

- 「本来もらえる数ヶ月の分配金がもらえなかった」と考えるなら「デメリット」

- 「元金が無事に償還された。すぐに次の投資にまわせる」と考えるなら「メリット」

クラウドバンクでは、投資を始めると途中で解約するということができません。

タイミングにもよりますが、早期償還があったおかげで「良いファンドに応募ができた」ということもあるのです。

クラウドバンクから分配金が出たら確定申告は必要?

クラウドバンクから分配金が出たら、どんな時に確定申告が必要なのでしょうか?必要な場合と不要の場合があります。

確定申告が不要な人、必要な人

分配金が出た時には、クラウドバンクで源泉徴収されています。つまり、所得税を払っていることになっています。

確定申告が不要な人は

・給与および退職所得以外の所得が20万円以下の場合です。

「給与および退職所得以外の所得」とは不動産とか会社以外の収入と考えてください。普通の投資家は「20万以下ならいらない」とおぼえておきましょう。

確定申告が必要な人は

(1)給与および退職所得以外の所得が20万円以上の場合

(2)給与および退職所得以外の所得が20万円以下で、医療費控除などを受ける場合

(3)給与および退職所得以外の所得が20万円以下で、総所得金額が330万円以下の場合

「給与および退職所得以外の所得が20万円以下」でも

(2)「医療費控除などを受ける場合」

(3)「総所得金額が330万円以下の場合」は、確定申告をした方がお得です。

還付金の可能性があるからです。

理由は

・医療費控除などを受ける場合、課税される所得金額が減るため

・総所得金額が330万円以下の場合、税率が下がるため

「総所得金額が330万円以下の場合は税率が下がる」とは、どいうことでしょうか?

所得税の計算は、所得税の速算表を使って計算されます。

以下の表を見ると、330万円以下は税率10%です。

「総所得金額が330万円以下の場合は税率が下がる」とは、どいうことでしょうか?

所得税の計算は、所得税の速算表を使って計算されます。

以下の表を見ると、330万円以下は税率10%です。

| 課税される所得金額(千円未満切捨て) | 税率 | 控除額 |

|---|---|---|

| 195万円以下 | 5% | 0円 |

| 195万円を超え 330万円以下 | 10% | 97,500円 |

| 330万円を超え 695万円以下 | 20% | 427,500円 |

| 695万円を超え 900万円以下 | 23% | 636,000円 |

| 900万円を超え 1,800万円以下 | 33% | 1,536,000円 |

| 1,800万円を超え 4,000万円以下 | 40% | 2,796,000円 |

| 4,000万円を超 | 45% | 4,796,000円 |

クラウドバンクの源泉徴収している所得税の税率は、一律20%です。

つまり、10%の差が生じます。

税金を多く払っていることになり、確定申告をすれば還付金の可能性があるのです。

確定申告をしない場合、住民税の申告を忘れずに

クラウドバンクで源泉徴収されているのは、「所得税」のみです。所得税は、国税ですので管轄は税務署です。

一方、住民税は地方税で、管轄は地方自治体です。

確定申告をした場合

税務署に提出されたデータはお住まいの地方自治体に送られます。

したがって、地方自治体へ個別に住民税の申請をする必要がなくなります。

確定申告をしない場合

ご自身で地方自治体に住民税の申請をする必要があります。

お住まいの市区町村のホームページによっては、住民税額の試算や申込書を作成できるページ

を設けているところもあります。

確定申告を行わなず、地方自治体に直接住民税の申請をする方は、お住まいの市区町村のホームページを確認するといいです。

確定申告の必要書類・申請方法

確定申告をする際に必要な書類をそろえる

- 支払調書(クラウドバンクの場合は年間取引報告書)

- 給与所得の源泉徴収票

- 所得控除に関わる書類(医療費控除を受ける場合、支払った領収書など)

- 申告書

*申告書は会社員など給与を得ている給与所得者は「申告書A第一表・第二表」

*個人事業主やフリーランスは「申告書B第一表・第二表」

ネットで直接、数字を入力して作成する方は国税庁の「確定申告等作成コーナー」でできます。

国税庁 確定申告書等作成コーナーの「作成開始」から直接数字を入力して提出することも可能です。

用紙をダウンロードして「手書き」で作成することもできます。下記ページからダウンロードしてください。

用紙をダウンロードして手書きで記入して提出する場合、以下の国税庁サイトより申告書のダウンロードが可能です。

雑所得を計算する

クラウドバンクの「分配金」は雑所得に分類されます。

雑所得=収入金額-必要経費

分配金をもらうにあたって支払ったものは、必要費用として計上できます。

*書籍代・通信費(全額は難しく割合で計算)など。

確定申告書を作成する

1源泉徴収票や年間取引報告書などを見ながら「収入金額」「所得金額」を記入

2所得控除ができる箇所の「各控除額」を記入

3「課税される所得金額」を記入

「所得金額」-「所得控除額」

4所得税の速算表から該当する税率で税金を計算し「税額」を記入

| 課税される所得金額(千円未満切捨て) | 税率 | 控除額 |

|---|---|---|

| 195万円以下 | 5% | 0円 |

| 195万円を超え 330万円以下 | 10% | 97,500円 |

| 330万円を超え 695万円以下 | 20% | 427,500円 |

| 695万円を超え 900万円以下 | 23% | 636,000円 |

| 900万円を超え 1,800万円以下 | 33% | 1,536,000円 |

| 1,800万円を超え 4,000万円以下 | 40% | 2,796,000円 |

| 4,000万円を超 | 45% | 4,796,000円 |

4「復興特別所得税額」を計算し記入

速算表から計算した所得税×2.1%=復興特別所得税

5「源泉徴収額」を記入

6所得税及び復興特別所得税の額から源泉徴収税額を差し引き

・プラスなら、「納める税金」に記入

・マイナスなら、「還付される税金」に記入

7申告書を提出

確定申告しないと追加課税されるかも

確定申告しなければペナルティがあります。加算税と言って追加で税金が取られます。

加算税とは

簡単に言うと申告して収めないとダメな税金を、申告しなかったり、少なく申告したり、納税しなかったりすると、本来納める税金にプラスして取られる税金です。

確定申告を忘れてた場合は?

リアルに申告を忘れた場合はすぐに申告をするようにしてください。

期限後申告として取り扱ってくれます。

場合によっては加算税や延滞税が加算される可能性がありますが、すぐに申告しておくべきです。

ちなみに申告期間は毎年2/16〜3/15です。

また自主的に申告すれば加算税が軽減されます。

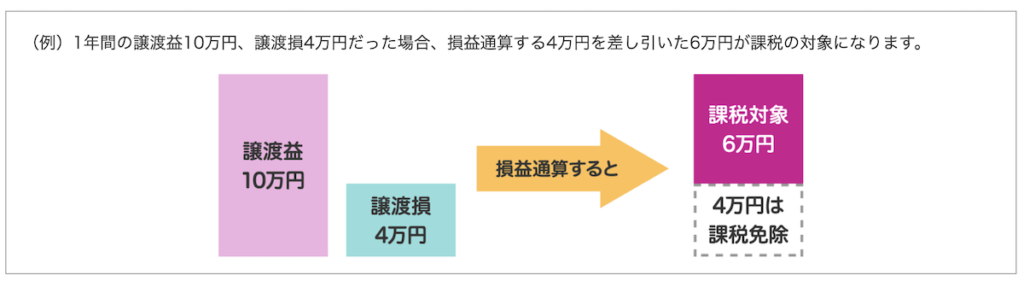

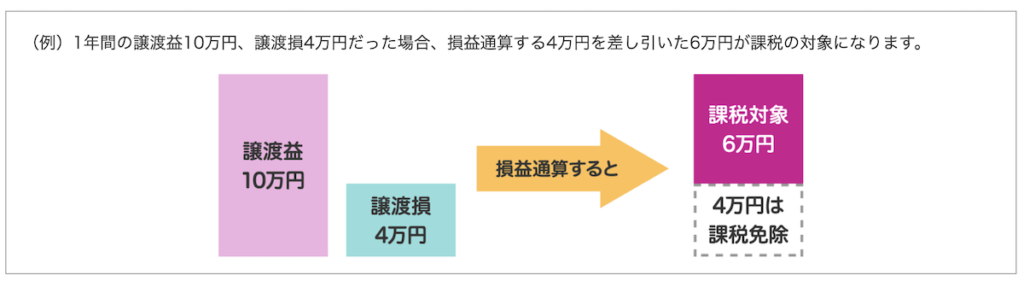

クラウドバンクでは損益通算できない

損益通算とは

一定期間内の利益と損失を相殺すること

例えば株式投資で

・A社の株で10万利益

・B社の株で4万の損失

この場合10万−4万=6万に対して課税されます。10万に課税ではありません。

例えばクラウドバンクで

・Aファンドで10万の利益

・Bファンドで、5万の損失

この課税は5万円ではなく10万に対して行われます。

このように課税される金額が大きくなるので、支払う税金も高くなります。

繰越控除ができない

繰越控除とは

その年に控除しきれなかった損失を最長3年繰り越すこと。

例えば株式投資で

2020年に売却損でマイナス100万円

2021年に売却益でプラス50万円

この時本来なら100万円に課税されますが、前年の売却損があり50万円分が適用されるので

50万円ー50万円=0円。課税はされません。

︎ただクラウドバンクはこの制度が利用できないので、マイナスが出た翌年に利益が出たとしても課税されてしまいます。

まとめ:確定申告はしておいた方がいい

確定申告をどうしようか迷うならしておきましょう。

確定申告をすれば、分配金などの雑所得の合計が20万円以下でも、還付金が受け取れる可能性があります。

また、税務署に提出した確定申告のデータが自動に地方自治体に送られるため、個別に住民税の申請をする必要はありません。

ただし確定申告をしない場合は、ご自身で地方自治体に住民税の申請をする必要があります。住民税の申告を忘れると、「延滞金」が発生し余分な出費となります。

確定申告をしない場合は、住民税の申請を忘れずに。

コメント