人気の「全世界株式インデックスファンド」。一部の投資家に凄く人気が出ています。

でもネットで調べると「全世界株式インデックスファンドはおすすめしない」とネガティブ記事が出てきます。

これから投資を考えてる人は少し躊躇すると思います。

そこで今回の記事ではなぜ「おすすめしない」と言われてるのか?理由をそのデメリット解説しますが、個人的に「おすすめしない」と言ってる理由は気にせず、投資しても良いと考えてます。

気にしなくて良い理由も分かりやすく解説します。

パフォーマンスの低い国が含まれている

全世界なので「成長の低い国」も含まれています。なのでおすすめしないと言う人がいます。

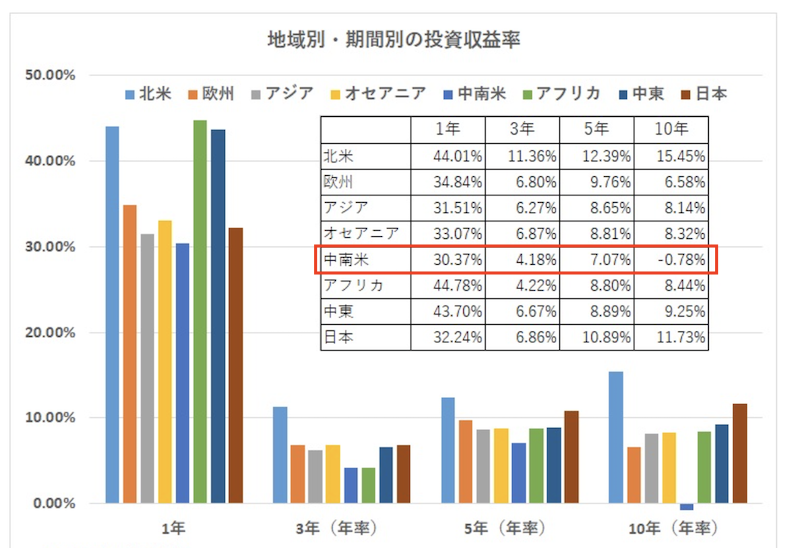

下の図は「地域別・期間別の投資収益率」です。

- 北米は10年単位で見ると15.45%

- 中南米を10年単位で見ると−0.78%

これは気にしなくて良いです。

全世界インデックスファンドなので、世界各国に分散します。すべての国の成長やパフォーマンスが良いとは限りません。

また低い国が含まれてますが、その代わり「リスク分散」してるので「リスク」を下げることができます。

もし順調に成長を続けている米国市場の「S&P500」を対象としたインデックスファンドだと、アメリカ株式市場が下落したら、資産が減ってしまいます。

全世界に分散していると一部の株価が下落しても、他がカバーして資産価値が大きく下がりません。

リスクの高い「新興国」が含まれている

「リスク」が高いとは「政治的に不安定」「軍事的に緊張感のある地域などが含まれている」場合です。もしクーデターや戦争など起これば株価に大きく影響が出てきます。

こういった地域の株は乱高下があるので、安定を求める人には好まれません。

新興国とは

中国、台湾、韓国、ロシアや南米だとペルー、コロンビア、アルゼンチンなど

下はロシアの代表的な株価指数です。ウクライナ侵攻で株価が「1500円」→「800円」まで、ほぼ半減しています。こう

こういった新興国は経済発展すると株価が大きく伸びる可能性があります。全世界インデックスに占める割合もたいして多くないので、とくに大きなリスクとして考えなくて大丈夫です。

個別銘柄みたく値上がりが期待できない

個別銘柄で異常に伸びるのが魅力です。「フェイスブック(現メタ)」は2012年の株価は38ドルでした。

それが10年近く経った現在、およそ380ドルの10倍近くになっています。

個別銘柄であれば、このような爆上がりの可能性はあります。

でも、全世界インデックスファンドは・リスクの高い新興国が入ってる・パフォーマンスが低い国が入ってるなどの理由から、全体的にバランスを取ってるので、伸びても「平均的な伸び」になります。

「個別銘柄」は下落すると損失を丸かぶりするリスクがあるので、爆益を望むと大損の可能性も高くなります。そもそも大きな値上がりを期待して「全世界インデックスファンド」に投資するのは間違いです。

米国株の割合が多くその影響が大きい

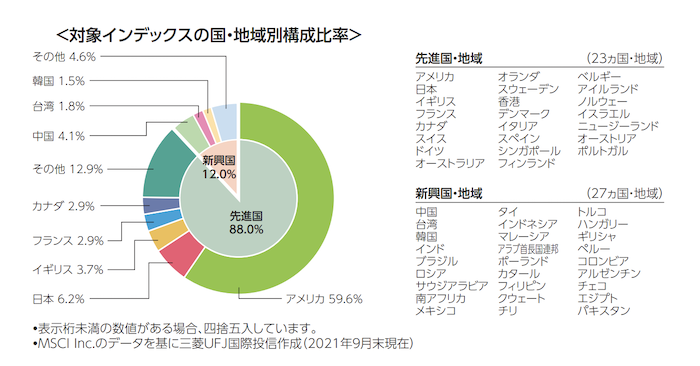

全世界インデックスファンドといいつつ、内訳をみると全米株式の割合が50%以上入ってます。

これはそのインデックスファンドの「目論見書」をみれば割合が書かれています。

参考に「emaxis slim全世界(オールカントリー)」の内訳です。

約60%が米国株になっています。

ここまで割合が高いと米国株の影響をもろに受けてしまいます。

米国株割合が多いのはマイナスか?と言えば、分散投資の意味合いで考えれば問題ないことです。米国株が伸びればその恩恵も受けれますし、マイナスになれば他の40%のカバーできます。

ぼくはちょうど良いバランスで米国と他地域が混ざってるのでOKとしています。

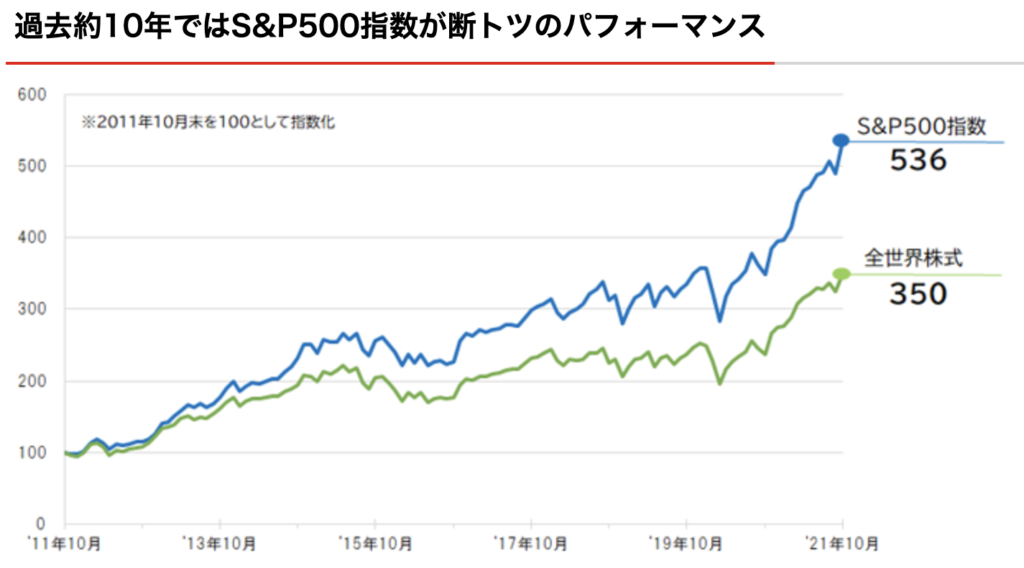

S&P500の方がパフォーマンスが良い

よく「全世界株式」か「米国S&P500」を比較して、「米国S&P500」のパフォーマンスが良いので「全世界株式」に否定的な人がいます。

ここ10年を見ると「米国S&P500」のパフォーマンスが良かったのは確か。

でも、その前の期間を見るとそうでもない期間があります。

70年代80年代は日本の株価がすごく伸びている期間がありました。

また00年代は「新興国」が「米国」「欧州」「日本」を押さえ一番伸びた時期もあります。

なので「米国S&P500」のパフォーマンスの方が良いというのはココ10年で、これから先に人口増加が予想される国がいいパフォーマンスを出すことは十分、考えることができます。

「全世界インデックスファンドはおすすめしない」のまとめ

全世界インデックスファンドが、なぜおすすめしないと言われてるか?

- パフォーマンスが低い国が組み込まれている

- リスクの高い国が含まれている

- 個別株のように爆上がりが期待できない

- 米国株比率が高い

- S&P500の方がパフォーマンスが良い

これらの理由はリスクではなく、インデックス投資では分散投資のメリットの裏返しです。

- パフォーマンスが低い、リスクが高い新興国は伸びる可能性がある

- 個別株は伸びれば大きな利益が入るが、下がれば大損を被る

- 米国株はこの10年のように伸びるかわからない

これらのリスクを回避するためのインデックス投資なので、株価の成長の恩恵と、暴落のリスク回避を同時にできてます。

世界では人口が増えて経済発展する国がまだあります。高齢化が進んでいる日本に投資ではなく世界全体にも投資しておきましょう。

コメント