クラウドクレジットで貸し倒れはあったの?

「貸し倒れ」以外に気を付けるリスクは?

クラウドクレジットは高利率で魅力的ですが「貸し倒れ」がないか心配です。またどんな「リスク」があるのか気になります。

これを知らず投資すると、大損する可能性があります。

そこで実際に2015年から「クラウドクレジット」で投資している僕が「貸し倒れ」と「遅延」などのリスクをまとめ、この記事で解説していきます。

「クラウドクレジット」で貸し倒れは発生してる?

クラウドクレジットで貸し倒れは発生しています。

「貸し倒れ」がはじめて発生

2021年8月まで貸し倒れはありませんでした。しかし「カメルーンファンド」で「貸し倒れ」が発生しました。

下の記事でクラウドクレジットの対応や貸し倒れが発生した背景を詳しく説明しています。

「貸し倒れ」とはどういった状態?

・貸出先の企業が倒産?

・貸し出した相手が返済不能になる?

・投資したお金が1円も返ってこない?

「貸し倒れ」の定義とは

貸し倒れの定義は

- 「借り手」が貸した資金を返済できない

- 「借り手」が倒産する

ただ、「借り手がが貸した資金を返済できない」は倒産してないので、回収のチャンスはあります。

返済の可能性はあります。状態は「遅延」ですが、返ってくる保証はないので「遅延」は「貸し倒れ」予備軍と考えてます。

「クラウドクレジット」で「遅延」は?

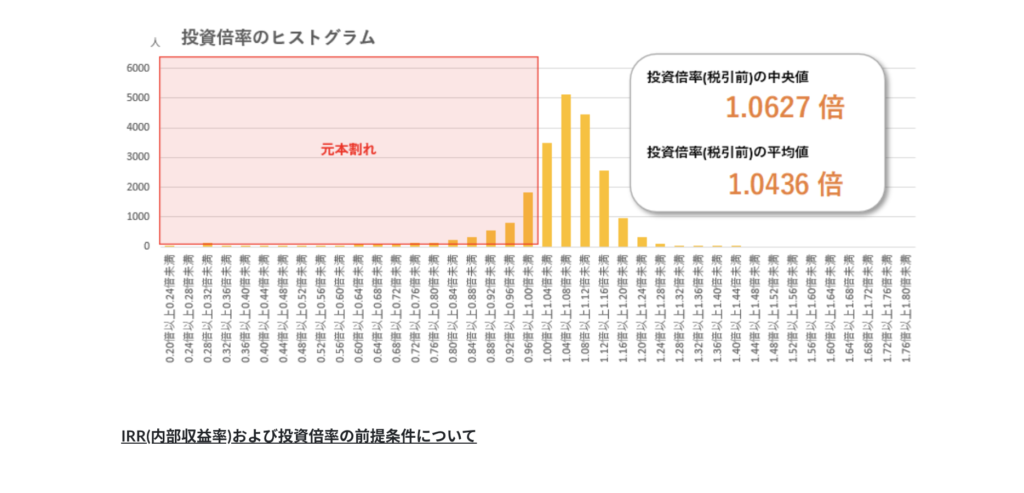

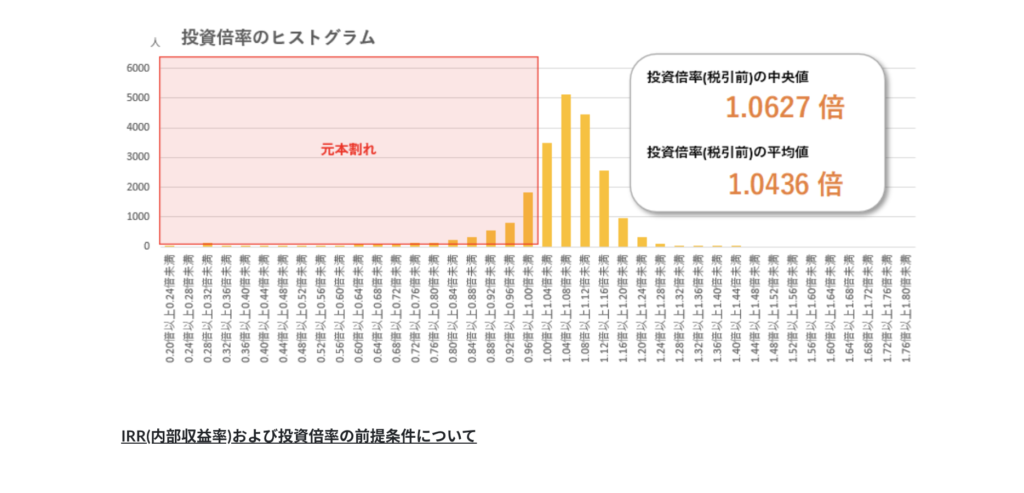

「クラウドクレジット」では元本割れや遅延も発生してます。

下の表の赤枠が「元本割れ」しているファンドです。(クラウドクレジットの公式ページで発表されています。)

実際に起っている「遅延」「為替ヘッジあり カメルーン中小企業支援プロジェクト」

利息が分配されずに「遅延」しています。

- 「出資額 100,000円」

- 「振込金額累計 102,083円」

- 「出資金残高 3,306円」

「出資金残高」とはまだ分配されず残高として残ってる分です。

.png)

.png)

.png)

出資金の100,000円+利息「2,083円」は償還されているので実質マイナスになってません。

償還される利息が下回った状態です。

どういうとき「貸し倒れ」が起こる?

資金の返済ができなくなると「貸し倒れ」が発生します

クラウドクレジットが貸し付けた「お金」で事業を行ったが、上手くいかず回収ができなくなる。そのとき貸し倒れになる。

「クラウドクレジット」は

- メキシコ

- ペルー

- リトアニア

- 北欧

- 東欧

など、新興国などに貸付を行っている。

新興国は

- 政治や経済状況が不安定

- 法律や制度が変わりやすい

など「不安定」なので「貸し倒れ」のリスクが高くなります。

「貸し倒れ」が起きやすいクラウドクレジット。

クラウドクレジットは海外に資金を貸し付けます。なのでリスクが高くなります。

「貸し倒れ」「遅延」が多数起こっているカメルーンのファンド。

- 商習慣の違い

- 治安が安定せずスムーズに資金回収できない

- 法の遵守(じゅんしゅ:きっちり守ること)

資金を貸し出した「中小企業」や「個人」に毎日訪問して回収してます。逃げられたり、回収できない可能性もあります。

特に先進国であれば回収の難しさがあり、貸し倒れの可能性は高いと考えてます。

担保や保証が設定されてない場合は要注意

お金を貸して返ってこないことを想定し”担保”や”保証”を設定します。

例えば

3億の不動産を担保に設定し、企業に3億の資金を貸し出す。

万が一、貸し倒れで3億の資金が返済されなければ、3億の不動産を売って投資家に還元します。

すると投資した資金は投資家に返されます。

でも、設定してないと資金は回収できません。

また、担保の価値が低い場合。

例えば

3億の不動産価値があると思われていても、売却するときに資産価値が減り2億の価値になる。

1億円分は回収できないので貸し倒れが発生します。

「貸し倒れ」に合わないための注意点

利率が高いのは魅力だけどリスクも高くなる

ファンドを選ぶとき高利率のファンドを選びたいです。ただ「高利率=リスク高」なので注意が必要です。

何に注意するか投資初心者は分からないと思うので、投資する時の注意点を解説します。

償還実績のあるファンドを選ぶ

「償還実績」があるのは信頼できる投資先

クラウドクレジットが貸し付けをした、「企業」や「事業」で再び貸し付けを希望する場合があります。

こういったファンドは一度貸し付けた返済をきっちりしたファンドなので信用しています。

クラウドクレジットの公式ページにある「ファンド一覧」からファンドを選びクリックするとファンドの詳細が見れます。

そこに「償還実績あり」と書かれているのですぐに分かります。

円建てのファンドを選ぶ

為替で損しないように対策しましょう

現地通貨で運用されるファンドがあります。

- 「ロシア・ルーブル建て」

- 「モンゴル・トゥグル建て」

「アメリカドル」「日本円」に比べると値動きが大きく安定してないので注意が必要。

.png)

.png)

.png)

下落すると「利益」が下がります。

ファンドの選び方は下の記事で詳しく解説しています。

為替ヘッジされているファンドを選ぶ

「為替ヘッジ」も為替で損しないための対策です

「為替ヘッジ」とは

「分配金」を受け取るときに、レートが円高に進めば「分配金」が目減りします。

その対策で「クラウドクレジット」が「為替予約」(予め円高/円安になろうが、為替レートを決めておく)します。

すると円高による分配金の目減りを防ぐ事ができます。(もし円安になったときのプラスの利益は放棄することになります。)

私は目減りするのが嫌なので「為替ヘッジあり」を選んでいます。

運用期間の短いファンドを選ぶ

投資資金を早く回収すればリスクは下がる

ファンドは運用期間が決まっており、2023年1月15日現在募集されているファンドの運用期間は

- 13ヶ月

- 19ヶ月

過去には「16ヶ月」「25ヶ月」もありました。

理由としては、投資期間が長いと

など問題に遭遇する可能性が高いと考えているからです。

「投資したお金はできるだけ早く回収する」がリスクを減らすコツと考えています。なので運用期間の短い方が利率は良くないですが、リスクを考えると期間の短いファンドが安心です。

複数のファンドに分散投資する。

投資の鉄則ですね。1つのファンドだけでなく複数のファンドに分散しましょう。

たとえば、10万円の投資金がある場合は

- 「ファンドA」に3万円

- 「ファンドB」に3万円

- 「ファンドC」に4万円

もしくはファンド10個に1万づつでもOKです。

クラウドクレジットのページでも「分散投資」は推奨されています。

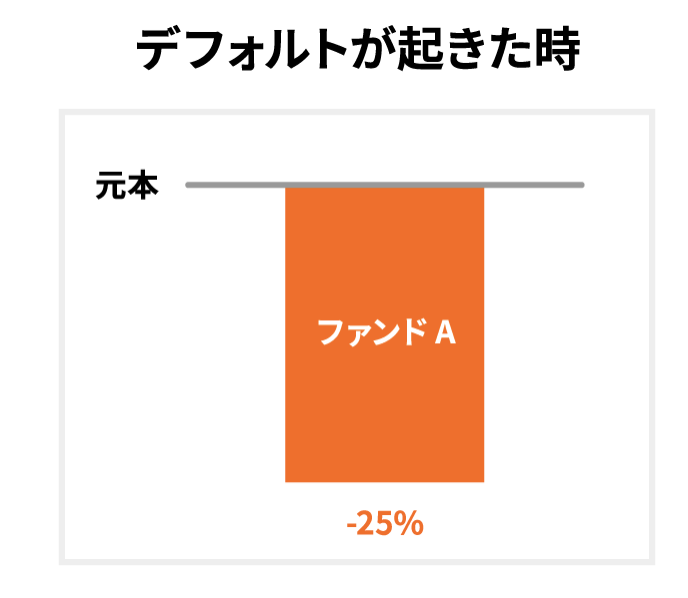

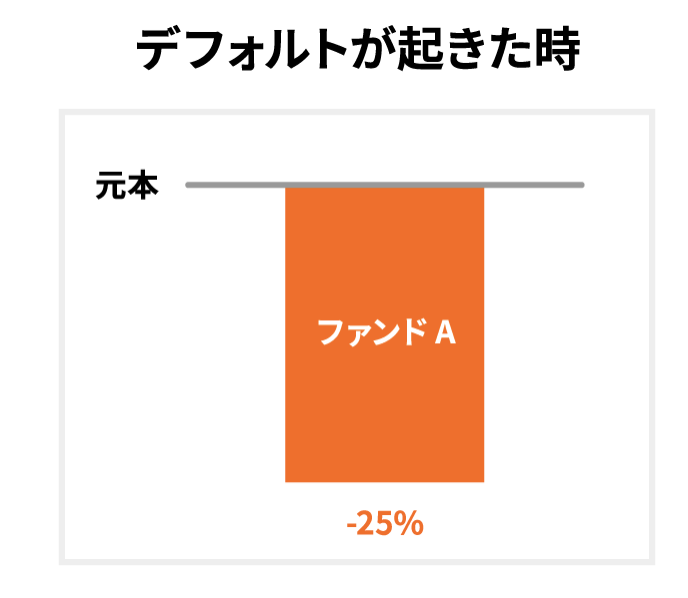

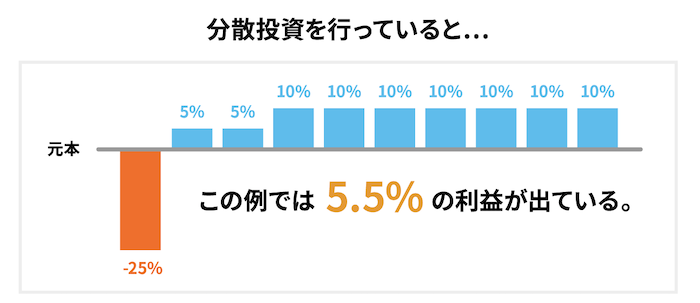

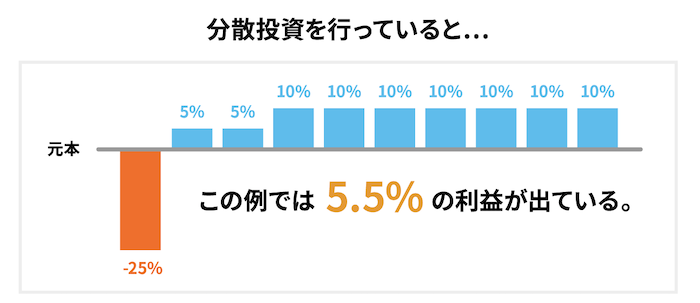

1つのファンドに投資して25%元本割れすると、投資資金は25%減ります(当たり前ですが)

10%で運用しているファンド10本に分散投資すると、

仮にファンド1つが元本割れ

ファンド2つが「遅延」などで利回りが下がる

それでも全体で見ると元本割れは2.5%に抑えられ5.5%の利益が出ています。

クラウドクレジットの貸し倒れのまとめ

クラウドクレジットで貸し倒れは起きていません。でも、

・新興国の事業に対する投資

・新興国の通貨建てでの投資

であるのでリスクは高い。しかし利率も高い。

なのでリスクを少しでも抑えるためには分散投資をしましょう。>>分散投資のススメ

「貸し倒れに合わない注意点」で書いたことを守ればリスクは抑えられます。そして高い利息を得ることができるので

株式やFXなどに投資するよりも、初心者はクラウドクレジットで「ほったらかし投資」が一番です。

コメント